Để thuận tiện cho việc kiểm soát phần thuế GTGT được trừ và không được trừ trong HTXNN kế toán nên mở 2 sổ theo dõi chi tiết thuế GTGT được khấu trừ và cách hạch toán thuế GTGT như sau:

TK1331: Thuế GTGT được khấu trừ của HHDV dùng cho sản xuất kinh doanh (SXKD) chịu thuế GTGT

TK 1332: Thuế GTGT được khấu trừ của HHDV dùng chung cho SXKD chịu thuế và không chịu thuế

Trường hợp 1: Kế toán thuế GTGT đối với HTX nông nghiệp thuần (chỉ có sản xuất nông nghiệp, ngư nghiệp và nghề muối). Hoạt động chủ yếu của HTX dịch vụ thủy nông, làm đất, bảo vệ thực vật, khuyến nông.

Khi mua HHDV dùng riêng cho SXKD không chịu thuế, kế toán tính phần thuế GTGT vào giá của HHDV mua vào, do không được khấu trừ. Cụ thể khi mua hàng hoá kế toán ghi:

Nợ TK152, 155, 211

Có TK 111, 112, 331: Theo giá thanh toán trên hóa đơn (đã bao gồm thuế GTGT)– Đối với dịch vụ:

Nợ TK154, 642

Có TK 111, 112, 331: Giá thanh toán trên hóa đơn.Trường hợp 2: Đối với HTXNN kinh doanh tổng hợp có hoạt động chịu thuế GTGT như chế biến nông sản, gia công may mặc, kinh doanh sản phẩm hàng hóa tiêu dùng. Với trường hợp này kế toán cần tách riêng phần thuế GTGT của HHDV dùng cho SXKD không chịu thuế, được hạch toán tương tự như HTX thuần nông. Phần thuế GTGT của HHDV dùng cho SXKD chịu thuế GTGT cần hạch toán chi tiết như sau.

– Đối với hàng hóa mua ngoài nhập kho:

Nợ TK152,155, 211: Giá chưa có thuế GTGT

Nợ TK1331:Thuế GTGT được khấu trừ

Có TK111,112,331: Tổng giá thanh toán– Đối với dịch vụ:

Nợ TK154, 642: Giá chưa có thuế GTGT

Nợ TK1331: Thuế GTGT được khấu trừ

Có TK 111, 112, 331: Tổng giá thanh toán– HHDV mua ngoài dùng chung cho cả hoạt động chịu thuế GTGT và không chịu thuế GTGT

– Đối với sản phẩm:

Nợ TK 211, 155: Giá chưa thuế GTGT

Nợ TK 1332: Thuế GTGT được khấu trừ

Có TK 111, 112, 331: Tổng giá thanh toán– Đối với dịch vụ:

Nợ TK 642: Giá chưa thuế GTGT

Nợ TK 1332: Thuế GTGT được khấu trừ

Có TK 111, 112, 331: Tổng giá thanh toánCuối kỳ, cần phân bổ số thuế GTGT được khấu trừ và không được khấu trừ của hàng hóa dịch vụ dùng chung cho hoạt động chịu thuế và không chịu thuế được tính toán cụ thể như sau:

Số thuế GTGT được khấu trừ (TK 1332) = Số thuế GTGT đầu vào được khấu trừ (TK1332) * H

Trong đó:

Hệ số H = Doanh thu bán hàng chịu thuế GTGT/Tổng doanh thu bán hàng

Ví dụ: HTX A trong quý I/2015 số thuế GTGT được khấu trừ của hoạt động chịu thuế phát sinh là 16.000.000đ, số thuế GTGT đầu vào dùng đồng thời cho hoạt động chịu thuế và không chịu thuế là 5.000.000đ. Doanh thu trong quý của HTX là 300.000.000đ, trong đó doanh thu chịu thuế GTGT là 250.000.000đ, số thuế GTGT đầu ra phát sinh trong kỳ là 25.000.000đ. TK 133 có dư đầu kỳ = 0

Kế toán tiến hành xác định số thuế GTGT được khấu trừ của HHDV dùng chung như sau:

Hệ số H = 250.000.000/300.000.000 = 0,833

Số thuế GTGT được khấu trừ (TK 1332) = 5.000.000 * 0,833 = 4.166.500đ

Tổng số thuế GTGT được khấu trừ trong kỳ của HTX được xác định theo công thức sau:

Số thuế GTGT được khấu trừ trong kỳ = Số thuế GTGT còn được khấu trừ đầu kỳ (TK 1331) + Số thuế GTGT được khấu trừ (TK 1331) + Số thuế GTGT được khấu trừ phân bổ (TK 1332)

Số thuế GTGT được khấu trừ trong kỳ = 16.000.000đ+ 4.166.500 đ =20.166.500đ

Kế toán ghi sổ theo định khoản sau:

– Nợ TK 632: 833.500

Có TK 1332: 833.500– Nợ TK 3331: 20.166.500

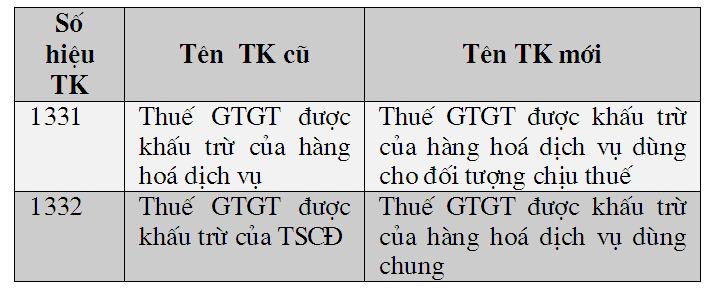

Có TK 133: 20.166.500 Để tạo điều kiện thuận lợi cho HTXNN thực hiện nghiêm túc Luật Thuế GTGT trong quá trình kinh doanh cũng như trong hạch toán kế toán, chúng tôi xin đề xuất đổi tên 2 TK chi tiết trong hệ thống TK kế toán HTX như bảng 1.

Theo dõi thuế GTGT được khấu trừ tránh gian lận và sai sót là nội dung quan trọng trong quản lý thuế GTGT, theo quy định hiện hành (2015) các đơn vị không cần lập bảng kê thuế GTGT đầu vào và bảng kê thuế GTGT đầu ra, định kỳ các đơn vị chỉ phải lập tờ khai thuế. Việc đơn giản thủ tục đỡ phiền hà cho các đơn vị, nhưng việc kiểm soát thuế GTGT được khấu trừ sẽ khó khăn hơn. Bộ Tài chính nên có hướng dẫn cụ thể hạch toán thuế GTGT được khấu trừ của HHDV dùng cho đối tượng chịu thuế và không chịu thuế GTGT trong các HTXNN nhằm giảm thiểu rủi ro trong quản lý thuế GTGT được khấu trừ./.

Tài liệu tham khảo

Hà Văn Hội (2015). Tham gia TPP Cơ hội và thách thức đối với xuất khẩu gạo của Việt Nam. Tạp chí Khoa học ĐHQGHN: Kinh tế và Kinh doanh, Tập 31, Số 1 (2015) 1-10.

Luật Thuế GTGT 13/2008/QH12.

Luật HTX 2012.

Thông tư số 26/2015/TT-BTC hướng dẫn về thuế Giá trị gia tăng (GTGT).