(Đăng trên Tạp chí Kế toán và Kiểm toán, số T7/2016)

Trong nền kinh tế thị trường, mở cửa và hội nhập đã và đang đặt ra những đòi hỏi về môi trường thông tin kinh tế – tài chính, công khai, minh bạch, tin cậy. Hệ thống kế toán Việt Nam đã được xây dựng, trên một cơ sở tiếp thu có chọn lọc với những nguyên tắc, thông lệ phổ biến của quốc tế. Bài viết đề cập đến nội dung của Thông tư 200/2014/TT-BTC của Bộ Tài chính (gọi tắt là TT200), liên quan đến tài sản cố định (TSCĐ) và bất động sản đầu tư, với sự tiếp cận các qui định của các chuẩn mực kế toán (CMKT) Việt Nam và CMKT quốc tế. Qua đó, xác định những điểm hạn chế khi áp dụng thực tế cho các doanh nghiệp (DN) hoạt động tại Việt Nam.

Từ khoá: Thông tư 200/2014/TT-BTC ngày 22/12/2014, CMKT Việt Nam, CMKT quốc tế, TSCĐ hữu hình, bất động sản đầu tư .

Có thể thấy, TT 200 hướng dẫn kế toán DN còn nhiều nội dung liên quan đến kế toán TSCĐ và bất động sản đầu tư (BĐSĐT) chưa phù hợp, mâu thuẫn với quy định của các CMKT Việt Nam và CMKT quốc tế.

Về kế toán TSCĐ

TT200, quy định: Những tài sản hữu hình (TSHH) có kết cấu độc lập, hoặc nhiều bộ phận tài sản (TS) riêng lẻ liên kết với nhau thành một hệ thống, để cùng thực hiện một hay một số chức năng nhất định, nếu thiếu bất kỳ một bộ phận nào trong đó thì cả hệ thống không thể hoạt động được, nếu thoả mãn đồng thời cả bốn tiêu chuẩn dưới đây, thì được coi là TSCĐ:

– Chắc chắn thu được lợi ích kinh tế trong tương lai từ việc sử dụng TS đó;

– Nguyên giá TS phải được xác định một cách tin cậy;

– Có thời gian sử dụng từ 1 năm trở lên;

– Có giá trị theo quy định hiện hành.

Trường hợp, một hệ thống gồm nhiều bộ phận TS riêng lẻ liên kết với nhau, trong đó mỗi bộ phận cấu thành có thời gian sử dụng khác nhau và nếu thiếu một bộ phận nào đó mà cả hệ thống vẫn thực hiện được chức năng hoạt động chính của nó nhưng do yêu cầu quản lý, sử dụng TSCĐ đòi hỏi phải quản lý riêng từng bộ phận TS và mỗi bộ phận TS đó nếu cùng thoả mãn đồng thời bốn tiêu chuẩn của TSCĐ thì được coi là một TSCĐ hữu hình độc lập.

Quy định, ghi nhận TSCĐ hữu hình theo TT200 quá cụ thể. IAS số 16 – Nhà xưởng, máy móc, thiết bị không quy định cụ thể cách thức xác định tiêu chuẩn ghi nhận TSCĐ hữu hình mà đòi hỏi DN phải xét đoán khi áp dụng tiêu chuẩn ghi nhận TSCĐ hữu hình, cho từng trường hợp cụ thể. Cụ thể, đối với tòa nhà cao ốc là một tổ hợp gồm nhiều TS, theo IAS 16 tất cả các bộ phận quan trọng của tòa nhà cao ốc như: Thang máy, hệ thống điều hòa tổng, hệ thống phòng cháy chữa cháy, các căn phòng của tòa nhà cao ốc phải được ghi nhận là các TSCĐ hữu hình riêng biệt. Các bộ phận quan trọng cấu thành tòa nhà phải ghi nhận là TSCĐ hữu hình, vì thỏa mãn các tiêu chuẩn ghi nhận TSCĐ do cách thức thu hồi lợi ích kinh tế, thời gian sử dụng của từng bộ phận quan trọng cấu thành các TS đó là khác nhau. Ví dụ, thang máy, hệ thống điều hòa tổng và các căn phòng của tòa nhà, đều có thời gian sử dụng khác nhau. Như vậy, việc xét đoán khi áp dụng tiêu chuẩn ghi nhận TSCĐ hữu hình đối với các bộ phận quan trọng cấu thành TS theo IAS 16 không phụ thuộc vào yêu cầu quản lý, sử dụng của DN hoặc không phụ thuộc vào việc có hay không có bộ phận đó thì cả hệ thống tòa nhà vẫn thực hiện được chức năng hoạt động chính của nó như TT200 đang quy định. Đồng thời, theo IAS 16 thì:

(i) DN có thể hợp nhất các TS riêng biệt không quan trọng như: Khuôn đúc, công cụ, khuôn dập và áp dụng các tiêu chuẩn ghi nhận TSCĐ hữu hình vào giá trị hợp nhất đó;

(ii) DN phải xem xét, đánh giá toàn bộ chi phí cho TS tại thời điểm phát sinh, khi thoả mãn các tiêu chuẩn ghi nhận TSCĐ hữu hình. Các chi phí này bao gồm các chi phí phát sinh ban đầu khi mua hoặc xây dựng TS và chi phí phát sinh sau đó, để bổ sung, thay thế 1 phần hoặc đi kèm với TS đó.

Do các quy định của TT200 không phù hợp với IAS 16 (các Đoạn 08, 09, 10, 13, 14) nên trên thực tế việc áp dụng các tiêu chuẩn để ghi nhận TSCĐ hữu hình theo 2 loại chi phí ban đầu và chi phí phát sinh sau ghi nhận ban đầu có sự khác nhau giữa các DN. Một ví dụ điển hình như đã nêu trên, thì thang máy của tòa nhà cao ốc theo IAS 16 được ghi nhận là TSCĐ hữu hình, khi thang máy bị hư hỏng thì thang máy được thay thế sẽ ghi tăng TSCĐ và ghi nhận thanh lý TSCĐ đối với thang máy cũ bị thay thế. Tuy nhiên, theo TT200 thì thang máy không đủ tiêu chuẩn ghi nhận TSCĐ hữu hình vì thiếu nó thì chức năng chính của tòa nhà cao ốc không thể sử dụng được. Từ đó, trên thực tế cùng là thang máy của tòa nhà cao ốc, DN có thể xử lý theo 1 trong 2 cách sau:

(i) Không ghi nhận là một TSCĐ, giá trị thang máy là chi phí gián tiếp được phân bổ cho các đối tượng TSCĐ đủ tiêu chuẩn ghi nhận, hình thành qua đầu tư hoặc mua sắm. Khi thang máy bị hư hỏng phải thay thế thì chi phí thay thế và giá trị thang máy được thay thế sẽ được ghi nhận là chi phí sửa chữa lớn và DN ghi nhận toàn bộ vào chi phí SXKD hoặc phân bổ dần; hoặc

(ii) Ghi nhận toàn bộ tòa nhà cao ốc là một đối tượng TSCĐ, trong đó có thang máy và các bộ phận quan trọng khác, cấu thành tòa nhà như hệ thống điều hòa tổng. Khi thanh lý thang máy trong trường hợp này, có DN ghi tăng nguyên giá TSCĐ giá trị thang máy mới được thay thế. Đồng thời, ghi giảm phần thu hồi giá trị thang máy bị thay thế; có DN ghi nhận là chi phí sửa chữa lớn khi thang máy hư hỏng phải thay thế. Các bất hợp lý trên là do quy định của TT200. Theo đó, với các quy định này thì các bộ phận quan trọng cấu thành TS, sẽ không được ghi nhận là TSCĐ sẽ trái với thông lệ quốc tế. Từ đó, làm tăng khối lượng công việc cho các công ty nước ngoài khi phải lập BCTC cho công ty mẹ, để phục vụ cho hợp nhất BCTC, phải thực hiện theo CMKT quốc tế.

Xác định nguyên giá TSCĐ hữu hình chưa phù hợp với IAS 16 – Nhà xưởng, máy móc, thiết bị, nên chưa thực hiện thống nhất trong thực tế, cụ thể:

Theo TT200: “Nguyên giá TSCĐ hữu hình do mua sắm bao gồm: Giá mua (trừ các khoản được chiết khấu thương mại, giảm giá), các khoản thuế (không bao gồm các khoản thuế được hoàn lại) và các chi phí liên quan trực tiếp đến việc đưa TS vào trạng thái sẵn sàng sử dụng như chi phí chuẩn bị mặt bằng, chi phí vận chuyển và bốc xếp ban đầu, chi phí lắp đặt, chạy thử (trừ (-)các khoản thu hồi về sản phẩmc, phế liệu do chạy thử), chi phí chuyên gia và các chi phí liên quan trực tiếp khác. So với IAS 16, còn có các hạn chế sau:

(1) Nguyên giá TSCĐ hữu hình theo TT200 còn thiếu một yếu tố theo IAS 16 là, nguyên giá phải bao gồm cả các khoản chi phí ước tính ban đầu do phá huỷ, điều chuyển và khôi phục vị trí, mặt bằng đặt TSCĐ hữu hình, để thực hiện nghĩa vụ mà DN phải thực hiện khi đầu tư, mua sắm TSCĐ hữu hình, đó cũng là kết quả của việc sử dụng TSCĐ hữu hình, trong một giai đoạn nhất định. Tuy nhiên, có thể thấy, các chi phí này theo TT200 lại được phản ánh vào TK 352 – Dự phòng phải trả, bao gồm các khoản chi phí hoàn nguyên môi trường, chi phí thu dọn, khôi phục và hoàn trả mặt bằng. Đây là sự nhầm lẫn, vì nếu dự phòng phải trả thì các khoản chi phí này không được ghi nhận vào nguyên giá TSCĐ để khấu hao thu hồi dần vốn, nhằm tạo ra nguồn lực để DN thực hiện nghĩa vụ này.

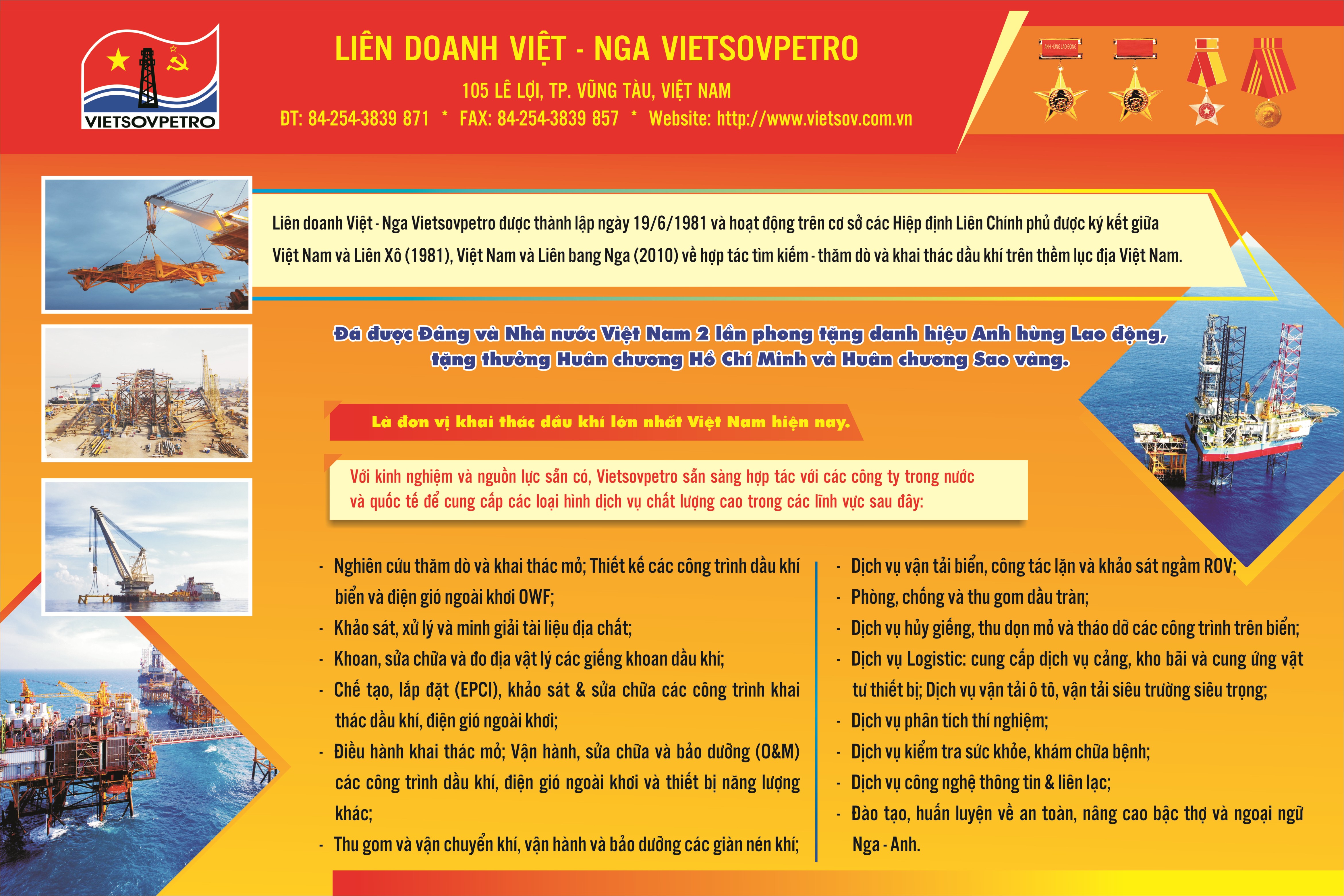

Trên thực tế, mặc dù chưa quy định vấn đề này nhưng nhiều DN đã ước tính các chi phí trên, khi xác định nguyên giá TSCĐ hình thành do đầu tư, mua sắm cho phù hợp với IAS 16. Ví dụ: Một số DN nước ngoài trong các khu công nghiệp, khu chế xuất đã ước tính các chi phí phá huỷ, điều chuyển TS và khôi phục lại mặt bằng dự kiến sẽ phát sinh, khi hết thời hạn hoạt động theo quy định của pháp luật, để tính vào nguyên giá TSCĐ hữu hình ngay từ khi đầu tư, mua sắm các TS này. Một số DN khai thác tài nguyên như Dầu khí, phải thực hiện phá huỷ giàn khoan dầu, khôi phục lại vị trí đặt giàn khoan trên biển, sau một thời gian cho phép được khai thác dầu.

Do chưa có cơ sở pháp lý nên việc thực hiện còn có sự khác biệt giữa các DN, cũng như giữa các DN kiểm toán khi tư vấn cho khách hàng và trong quá trình kiểm tra, thanh tra của các cơ quan Nhà nước về vấn đề trên. Do chi phí phá huỷ, điều chuyển và khôi phục vị trí mặt bằng đặt TS phát sinh rất lớn và là nghĩa vụ bắt buộc DN phải thực hiện khi đầu tư, mua sắm TSCĐ hữu hình hoặc khi là kết quả của việc sử dụng TSCĐ hữu hình. Vì vậy, cần xem xét để chỉnh sửa các quy định này, để có cơ sở pháp lý cho các DN xác định và phản ánh đúng nguyên giá TSCĐ hữu hình cũng như chi phí SXKD là hết sức cần thiết.

(2) Nguyên giá TSCĐ theo TT200 còn thiếu nội dung phải ghi giảm nguyên giá, đó là các khoản tiền phạt vi phạm hợp đồng kinh tế về bản chất làm giảm giá trị bên mua TSCĐ phải thanh toán. Trên thực tế, trong quan hệ mua – bán, các vi phạm hợp đồng kinh tế có thể xảy ra và bên mua phải thu của bên bán một khoản tiền phạt. Trong quy định đối với kế toán mua hàng tồn kho có cho phép ghi giảm giá trị hàng mua đối với các khoản tiền phạt vi phạm hợp đồng kinh tế, mà về bản chất là làm giảm giá trị bên mua hàng phải thanh toán. Tuy nhiên, quy định này chưa được hướng dẫn cho việc xác định nguyên giá khi mua TSCĐ.

(3) TT200: Trường hợp mua TSCĐ được kèm thêm thiết bị, phụ tùng thay thế thì phải xác định và ghi nhận riêng thiết bị, phụ tùng thay thế theo giá trị hợp lý. Nguyên giá TSCĐ được mua là tổng các chi phí liên quan trực tiếp tới việc đưa TS vào trạng thái sẵn sàng sử dụng, trừ đi giá trị thiết bị, phụ tùng thay thế. Quy định này không rõ ràng và không khả thi khi thực hiện, vì chưa có hướng dẫn về giá trị hợp lý thiết bị, phụ tùng thay thế được cho kèm khi mua TSCĐ. Nhiều trường hợp, việc tách các hàng cho kèm là không cần thiết cụ thể như trong trường hợp mua xe hơi được cho kèm vỏ xe hoặc một số phụ tùng thay thế. Đồng thời, TT200 chưa có hướng dẫn xác định nguyên giá TSCĐ trong các trường hợp được khuyến mại, cho, tặng các dịch vụ liên quan đến TS mua như mua xe hơi như được khuyến mại chi phí bảo dưỡng trong một số năm nhất định, ngoài nghĩa vụ bảo hành thông thường. Nghiệp vụ này, chỉ có hướng dẫn cho bên bán hàng mà chưa hướng dẫn cho bên mua hàng.

Những quy định về cùng một nội dung nhưng có sự khác nhau trong TT200

(1) Về kế toán chi phí nghiên cứu có sự khác nhau giữa quy định trong Nguyên tắc kế toán TSCĐ vô hình và Nguyên tắc kế toán Chi phí trả trước. Liên quan đến Chi phí trả trước thì “Chi phí nghiên cứu và chi phí cho giai đoạn triển khai không đủ tiêu chuẩn ghi nhận là TSCĐ vô hình được ghi nhận ngay là chi phí SXKD, không ghi nhận là chi phí trả trước.” Tuy nhiên theo Mục D của Nguyên tắc kế toán TSCĐ vô hình thì “Chi phí phát sinh đem lại lợi ích kinh tế trong tương lai cho DN gồm: Chi phí thành lập DN, chi phí đào tạo nhân viên, chi phí quảng cáo phát sinh trong giai đoạn trước hoạt động của DN mới thành lập, chi phí cho giai đoạn nghiên cứu, chi phí chuyển dịch địa điểm được ghi nhận là chi phí SXKD trong kỳ hoặc được phân bổ dần vào chi phí SXKD trong thời gian tối đa không quá 3 năm.” Như vậy, cùng là chi phí nghiên cứu việc quy định xử lý ở các đối tượng kế toán, lại có sự khác biệt.

Đối chiếu với CMKT quốc tế thì DN phải ghi nhận ngay các khoản chi phí nêu tại Nguyên tắc kế toán TSCĐ vô hình là chi phí tại thời điểm phát sinh, để xác định kết quả kinh doanh, nhằm đảm bảo thực hiện nguyên tắc thận trọng của kế toán. Do vậy, nếu sửa đổi cho phù hợp với thông lệ quốc tế, thì ngoài các khoản chi phí nêu trên còn có cả chi phí cho giai đoạn triển khai không đủ tiêu chuẩn ghi nhận là TSCĐ vô hình phải được ghi nhận ngay là chi phí, không ghi nhận là chi phí trả trước. Đồng thời, muốn chỉnh sửa nội dung này thì phải sửa đổi nội dung CMKT số 04- TSCĐ vô hình (đoạn 48).

Chưa có quy định về dừng ghi nhận TSCĐ hữu hình trong trường hợp TSCĐ hữu hình không mang lại lợi ích kinh tế trong tương lai từ việc sử dụng hoặc thanh lý cho phù hợp với IAS số 16 (Đoạn 67).

Trên thực tế, có không ít các DN đầu tư, mua sắm TSCĐ không có hiệu quả và thậm chí nhiều TSCĐ hữu hình mua về không sử dụng được, như điển hình là “ụ nổi” của Vinaline, hoặc nếu thanh lý TSCĐ thì các chi phí tháo dỡ, phá huỷ còn lớn hơn giá trị có thể thu hồi, nhưng các DN này vẫn không ghi giảm TSCĐ. Do vậy, cần bổ sung quy định này, để với các TSCĐ hữu hình không mang lại lợi ích kinh tế trong tương lai, do sử dụng hoặc thanh lý thì DN phải ghi giảm TSCĐ hữu hình và phần giá trị còn lại của TSCĐ này phải hạch toán vào chi phí khác (ghi Nợ TK 811) coi như một khoản tổn thất, để đảm bảo nguyên tắc kế toán thận trọng. Từ đó, các thông tin trên BCTC mới phản ánh đúng đắn giá trị TSCĐ hữu hình, thực trạng và hiệu quả công tác đầu tư, mua sắm và sử dụng TSCĐ hữu hình của các DN.

Ghi nhận TSCĐ và BĐSĐT đối với bên cho thuê TS thu tiền trước

Nhiều DN trong các khu công nghiệp, khu chế xuất thuê quyền sử dụng đất (SDĐ) của Nhà nước, sau đó làm cơ sở hạ tầng và cho các DN khác thuê lại quyền SDĐ. Có những DN cho thuê ghi nhận doanh thu 1 lần cho nhiều kỳ, ví dụ: Thời gian cho thuê quyền SDĐ là 30 năm, thu tiền trước 20 năm thì ghi doanh thu cho thuê quyền SDĐ theo số tiền thu 20 năm và ước tính chi phí của 20 năm tương ứng với doanh thu được ghi nhận. Vấn đề này, đã được hướng dẫn cụ thể nhưng lại chưa thỏa đáng trong TT200, cụ thể như sau:

Đối với trường hợp cho thuê TS, có nhận trước tiền cho thuê của nhiều kỳ thì việc ghi nhận doanh thu được thực hiện theo nguyên tắc phân bổ số tiền cho thuê nhận trước phù hợp với thời gian cho thuê. Trường hợp, thời gian cho thuê chiếm trên 90% thời gian sử dụng hữu ích của TS, DN có thể lựa chọn phương pháp ghi nhận doanh thu một lần đối với toàn bộ số tiền cho thuê nhận trước nếu thỏa mãn đồng thời các điều kiện sau:

+ Bên đi thuê không có quyền hủy ngang hợp đồng thuê và DN cho thuê không có nghĩa vụ phải trả lại số tiền đã nhận trước trong mọi trường hợp và dưới mọi hình thức.

+ Số tiền nhận trước từ việc cho thuê không nhỏ hơn 90% tổng số tiền cho thuê dự kiến thu được theo hợp đồng, trong suốt thời hạn cho thuê và bên đi thuê phải thanh toán toàn bộ số tiền thuê trong vòng 12 tháng, kể từ thời điểm khởi đầu thuê TS.

+ Hầu như, toàn bộ rủi ro và lợi ích gắn liền với quyền sở hữu TS thuê đã chuyển giao cho bên đi thuê;

+ DN cho thuê phải ước tính được tương đối đầy đủ giá vốn của hoạt động cho thuê.

Quy định này, bộc lộ các hạn chế sau:

– Trường hợp, thời gian cho thuê chiếm trên 90% thời gian sử dụng hữu ích của TS thì theo CMKT số 06 (Đoạn 09) thì bên thuê và bên cho thuê phải phân loại là hợp đồng thuê tài chính vì đã thỏa mãn điều kiện “Thời hạn thuê TS chiếm phần lớn thời gian sử dụng kinh tế của TS cho dù không có sự chuyển giao quyền sở hữu” của định nghĩa thuê tài chính, vì bên cho thuê có sự chuyển giao phần lớn rủi ro và lợi ích gắn liền với quyền sở hữu TS cho bên thuê.

Việc cho phép DN có thể lựa chọn phương pháp ghi nhận doanh thu một lần đối với toàn bộ số tiền cho thuê TS nhận trước, nếu thỏa mãn đồng thời các điều kiện (đối với trường hợp thời gian cho thuê chiếm trên 90% thời gian sử dụng hữu ích của TS) là quy định không có cơ sở khoa học và thực tiễn. Các điều kiện mang tính định lượng như thời gian cho thuê và số tiền nhận trước từ việc cho thuê, đều liên quan đến ngưỡng 90%, thời hạn bên đi thuê phải thanh toán toàn bộ số tiền thuê trong vòng 12 tháng đều mang tính áp đặt. Nếu trên thực tế, có sự chênh lệch không đáng kể so với ngưỡng quy định này, nhưng bản chất các điều khoản ghi trong hợp đồng dẫn đến hợp đồng thuê tài chính, thì DN có thể ghi nhận doanh thu một lần đối với toàn bộ số tiền cho thuê TS nhận trước hay không. Từ đó, sẽ dễ tạo ra sự tùy tiện và cơ chế xin cho giữa DN với các cơ quan Nhà nước. Do vậy, cần nghiên cứu CMKT quốc tế liên quan đến hoạt động này, để có quy định và hướng dẫn phù hợp.

Về quy định không trích khấu hao đối với BĐSĐT nắm giữ chờ tăng giá và đánh giá giảm nguyên giá BĐSĐT

DN không trích khấu hao đối với BĐSĐT nắm giữ chờ tăng giá. Trường hợp, có bằng chứng chắc chắn cho thấy BĐSĐT bị giảm giá so với giá trị thị trường và khoản giảm giá được xác định một cách đáng tin cậy, thì DN được đánh giá giảm nguyên giá BĐSĐT và ghi nhận khoản tổn thất vào giá vốn hàng bán (tương tự như việc lập dự phòng đối với hàng hóa bất động sản). Qui định này không khả thi vì những lý do sau:

(i) Chưa quy định rõ các vấn đề như: Nếu BĐSĐT có dấu hiệu suy giảm giá trị rõ ràng nhưng không xác định được giá trị suy giảm một cách chắc chắn và đáng tin cậy thì DN xử lý như thế nào?

(ii) Không có cơ sở pháp lý để xác định giá trị suy giảm của BĐSĐT khi có dấu hiệu suy giảm chắc chắn, vì Việt Nam chưa có CMKT về suy giảm giá trị (hay còn gọi là tổn thất TS) phù hợp với IAS 36 – Impairment.

(iii) Chưa quy định rõ là DN có bắt buộc phải đánh giá suy giảm giá trị BĐSĐT hay khi nào có dấu hiệu và bằng chứng chắc chắn mới đánh giá suy giảm giá trị BĐSĐT.

(iv) Khi BĐSĐT tăng giá chưa có quy định là DN có được hoàn nhập hay không và mức hoàn nhập được xác định như thế nào?

Tóm lại, nếu chỉ xem xét các quy định và hướng dẫn liên quan đến TSCĐ và BĐSĐT trong chế độ kế toán DN hiện hành theo TT200 cho thấy, còn có nhiều hạn chế như: (i) Có những quy định chưa dựa trên Principle base theo thông lệ quốc tế thay vì Rule base và do đó sẽ không phù hợp, khi Việt Nam hướng tới áp dụng IFRS vì các nguyên tắc trong CMKT chưa được tôn trọng và thực hiện; (ii) Chưa có sự rà soát kỹ lưỡng nên còn các nhầm lẫn làm cho DN, các công ty tư vấn khi cung cấp dịch vụ kế toán, kiểm toán và các cơ quan thuế, kiểm tra, kiểm toán không biết phải thực hiện, lựa chọn theo quy định nào cho đúng.

Sau khi TT200 được ban hànhS, có rất nhiều ý kiến về các điểm chưa hợp lý, trong đó có các nội dung về TSCĐ và BĐSĐT từ nhiều phía, không chỉ ở các DN mà cả trong các cơ sở đào tạo và các tổ chức, cơ quan thanh tra, kiểm tra, kiểm toán. Trong triển khai thực hiện, việc ban hành TT200 với quá nhiều thay đổi và với các hạn chế của Thông tư như đã nêu trên, chắc chắn phải chỉnh sửa. Các năm tới, sau khi các CMKT được cập nhật và ban hành cho phù hợp với thông lệ quốc tế, thì chế độ kế toán DN mới lại được ban hành thay thế TT200. Các thay đổi trên làm cho DN mất rất nhiều chi phí liên quan đến chỉnh sửa, làm lại phần mềm kế toán. Qua khảo sát thực tế, nhiều DN là công ty con của các tập đoàn đa quốc gia phải tích hợp thông tin, sử dụng chung phần mềm quản lý, thanh toán giao dịch với công ty mẹ, đặc biệt là các tập đoàn đa quốc gia, đã ứng dụng ERP (thiết kế hệ thống thông tin kế toán kết hợp quản lý tổng thể DN) thì việc cập nhật khi quy định này thay đổi có thể phải bỏ ra chi phí rất lớn. Chi phí bỏ ra để đảm bảo thực hiện đúng các qui định này và hiệu quả thu được không tương xứng, làm giảm tính cạnh tranh của quốc gia cho môi trường đầu tư và cho chính các DN Việt Nam, khi tham gia AEC và TPP. Hệ quả của việc thực hiện chính sách không sát thực tế, dẫn đến các vấn đề non -compliance do mang tính chất đối phó và điều này, ảnh hưởng tới văn hóa DN, đạo đức kinh doanh của toàn xã hội. Các hạn chế của TT200 về TSCĐ và BĐSĐT, cũng như các hạn chế liên quan đến nhiều nội dung khác, đòi hỏi Bộ Tài chính phải khẩn trương rà soát, chỉnh sửa. Điều này hết sức quan trọng, để góp phần hoàn thiện khuôn khổ pháp luật kế toán, để góp phần nâng cao chất lượng thông tin kế toán./.

Tài liệu tham khảo

IAS1, 16, 36, 38.

Bộ Tài chính (2006), Chế độ kế toán DN, theo Quyết định số 15/2006/QĐ-BTC.

Bộ Tài chính (2009), Hướng dẫn sửa đổi, bổ sung Chế độ kế toán DN, theo Thông tư số 244/2009/TT-BTC.

Bộ Tài chính (2014), Chế độ kế toán DN, theo Thông tư 200/2014/TT-BTC.

Bộ Tài chính, 26 CMKT Việt Nam (2001-2005).

Đặng Văn Thanh (2009), Kế toán và Kiểm toán Việt Nam – Những bước tiến mạnh mẽ, vững vàng sau 20 năm đổi mới, Tạp chí Kế toán số 77, http://ketoan.org/ke-toan-va-kiem-toan-viet-nam-nhung-buoc-tien-manh_8705.html.

Phan Dũng (2013), Hoàn thiện hệ thống pháp luật kế toán: Nâng cao chất lượng hoạt động kế toán – kiểm toán và hội nhập quốc tế, Tạp chí Phát triển & Hội nhập Số 12 (22) – Tháng 09-10/2013.

Trần Quốc Thịnh (2014), Định hướng xây dựng hệ thống chuẩn mực báo cáo tài chính Việt Nam đáp ứng xu thế hội tụ kế toán quốc tế, Luận án Tiến sĩ.