ThS. Nguyễn Việt Hùng* – Nguyễn Thị Uyển Nhi*

(*Trường Đại học Kinh tế – Đại học Quốc gia Hà Nội).

Nhận: 15/11/2023

Biên tập: 16/11/2023

Duyệt đăng: 13/12/2023

Tóm tắt

Nghiên cứu xem xét các yếu tố ảnh hưởng tới hiện tượng hủy niêm yết doanh nghiệp (DN) tại thị trường chứng khoán (TTCK) Việt Nam, giai đoạn 2013 – 2021. Kết quả nghiên cứu từ các công ty niêm yết trên sàn chứng khoán Việt Nam cho thấy, nhóm yếu tố về áp lực lợi nhuận và giá trị DN sẽ có quan hệ cùng chiều với rủi ro về hủy niêm yết. Ngược lại, các yếu tố khác như tỷ suất sinh lời, quy mô DN và ý kiến kiểm toán cũng ảnh hưởng và có quan hệ ngược chiều với biến phụ thuộc này. Nghiên cứu mở rộng kiến thức lý thuyết và thực tiễn về hủy niêm yết, làm cơ sở để phát triển và cung cấp các bằng chứng về rủi ro hủy niêm yết trên một TTCK cận biên như Việt Nam.

Từ khóa: hủy niêm yết, yếu tố, rủi ro, lợi nhuận, giá trị doanh nghiệp, thị trường chứng khoán Việt Nam.

Abstract

The study examines the factors influencing the phenomenon of delisting of companies on the Vietnamese stock market during the period 2013-2021. Research results from listed companies on the Vietnam stock exchange indicate that factors related to profit pressure and enterprise value have a positive correlation with the risk of delisting. Conversely, other factors such as profitability ratios, enterprise scale, and audit opinions also influence and have an inverse relationship with this dependent variable. The study expands theoretical and practical knowledge about delisting, laying the foundation for developing and providing evidence of delisting risks in a frontier stock market as Vietnam.

Keywords: delisting, factors, risk, profitability, enterprise value, Vietnamese stock market.

JEL Classifications: E60, E50, E52.

DOI: https://doi.org/10.59006/vnfa-jaa.12202308

- Phần mở đầu

TTCK Việt Nam trong giai đoạn 2013 – 2021, đã xảy ra nhiều biến động và các sự kiện lớn đặc biệt là giai đoạn đại dịch Covid-19. TTCK Việt Nam cũng đã đóng góp tích cực cho các hoạt động kinh doanh và nền kinh tế Việt Nam nói chung. Trong năm 2021, TTCK Việt Nam đã ghi nhận những mức kỷ lục mới, với chỉ số VN-Index vượt qua mức 1.500 điểm và số lượng tài khoản chứng khoán mở mới tăng đột biến.

Tuy nhiên, đối diện với ảnh hưởng tiêu cực của Covid-19, nhiều DN phải đối mặt với nguy cơ phá sản. Trong năm 2021, có hơn 116 nghìn DN mới đăng ký, nhưng đồng thời cũng có gần 55 nghìn DN tạm ngừng kinh doanh và 48,1 nghìn DN đang chờ làm thủ tục phá sản và giải thể.

Hiện tượng hủy niêm yết là sự kiện cổ phiếu bị xóa khỏi TTCK và mã cổ phiếu sẽ không còn có thể giao dịch nữa, có hai hình thức hủy niêm yết là hủy niêm yết bắt buộc và hủy niêm yết tự nguyện. Ảnh hưởng của tin tức hủy niêm yết đối với cổ phiếu là một vấn đề quan trọng và nghiên cứu nhấn mạnh tầm quan trọng của việc đánh giá các yếu tố ảnh hưởng đến quyết định hủy niêm yết của DN.

Theo các kết quả nghiên cứu trước đó về các yếu tố ảnh hưởng đến quyết định hủy niêm yết, có thể là quy mô DN, ngành nghề và đòn bẩy tài chính. Đồng thời, những yếu tố này đưa ra những gợi ý về việc làm thế nào để giảm tình trạng hủy niêm yết và cung cấp thông tin minh bạch hơn về DN trên TTCK. Vì vậy, nghiên cứu nhấn mạnh sự quan trọng của việc hiểu rõ các yếu tố ảnh hưởng đến hủy niêm yết, cung cấp thông tin hữu ích cho các nhà đầu tư và DN, đồng thời góp phần nâng cao minh bạch và hiệu quả của TTCK Việt Nam.

Nghiên cứu này sẽ xác định nhân tố ảnh hưởng đến rủi ro hủy niêm yết của các DN niêm yết trên TTCK Việt Nam. Cụ thể, nghiên cứu sẽ tổng quan các lý luận và hệ thống các nghiên cứu về hiện tượng hủy niêm yết, làm rõ cơ sở lý luận và xác định các nhân tố ảnh hưởng đến hủy niêm yết. Đối tượng nghiên cứu là các nhân tố ảnh hưởng đến hủy niêm yết của DN trên Sàn Chứng khoán HOSE và HNX, trong giai đoạn 2013 – 2021. Phương pháp nghiên cứu sử dụng thông tin từ bản báo cáo tài chính và báo cáo thường niên của DN, với việc sử dụng phương pháp phân tích thống kê và mô hình kinh tế lượng.

- Giả thuyết nghiên cứu

2.1. Tổng quan tài liệu

Nghiên cứu của Gang Hu và các cộng sự (2018), về việc các công ty Trung Quốc niêm yết ở Mỹ thực hiện hủy niêm yết và chuyển sang công ty tư nhân chỉ trong năm 2015 đã đưa ra kết quả rằng, giá thấp và dòng tiền tự do cao, nắm giữ tiền mặt nhiều, có thể là các yếu tố đưa ra quyết định này. Chính sách và thay đổi quy định của Chính phủ Trung Quốc, cũng được xem xét làm yếu tố thúc đẩy khả năng hủy niêm yết

Nghiên cứu của Eilnaz và Meziane (2013) về động lực của việc hủy niêm yết cho thấy, một số công ty hủy niêm yết để giảm đòn bẩy thay vì hỗ trợ kinh doanh. Các công ty có lợi nhuận thấp và không huy động được vốn có khả năng hủy niêm yết. Hơn nữa, theo nghiên cứu của Patricia Maria Bortolon và Annor da Silva Junior (2014) xác định rằng, cấu trúc sở hữu, thanh khoản thấp, tiền mặt dồi dào, chi trả cổ tức, tăng trưởng, quy mô và đòn bẩy tài chính là các yếu tố ảnh hưởng đến quyết định hủy niêm yết.

Trong số các nghiên cứu đáng chú ý tại Việt Nam, Phùng Anh Thư và Nguyễn Vĩnh Khương (2017) tập trung vào khả năng vi phạm giả định hoạt động liên tục của các công ty niêm yết trên TTCK Việt Nam. Họ sử dụng chỉ số Z và phần mềm STATA để phân tích thống kê mô tả dữ liệu. Kết luận rằng, các công ty bị hủy niêm yết giai đoạn 2012 – 2015 thường có chỉ số Z thấp, cho thấy khả năng tài chính kém.

Ngoài ra, một nghiên cứu khác của Kiều Thị Thu Hiền (2020) tập trung vào tỷ số vốn chủ sở hữu và nguy cơ bị hủy niêm yết của DN phi tài chính. Kết quả cho thấy, có sự tương quan ngược chiều giữa tỷ số tăng trưởng vốn chủ sở hữu và nguy cơ bị hủy niêm yết.

Nghiên cứu của Vũ Thị Loan và các cộng sự (2019) tập trung vào ảnh hưởng của phương pháp chọn mẫu, đối với kết quả dự báo khó khăn tài chính cho các công ty niêm yết. Họ sử dụng mô hình dự báo Binary Logistic và chỉ ra rằng, các biến liên quan đến hệ số nợ trên tổng tài sản, khả năng sinh lời, khả năng hoạt động đóng vai trò quan trọng trong việc dự báo khó khăn tài chính.

Nghiên cứu của Đặng Thị Thu Thảo và Nguyễn Vĩnh Khương (2016) tập trung vào tác động của hành vi điều chỉnh thu nhập đến khả năng hoạt động liên tục của các công ty niêm yết. Kết quả chỉ ra rằng, hành vi điều chỉnh thu nhập ảnh hưởng đến khả năng hoạt động liên tục, với các biến, như: SIZE, DEBT, TOBINQ, DA, GROWTH đóng vai trò quan trọng.

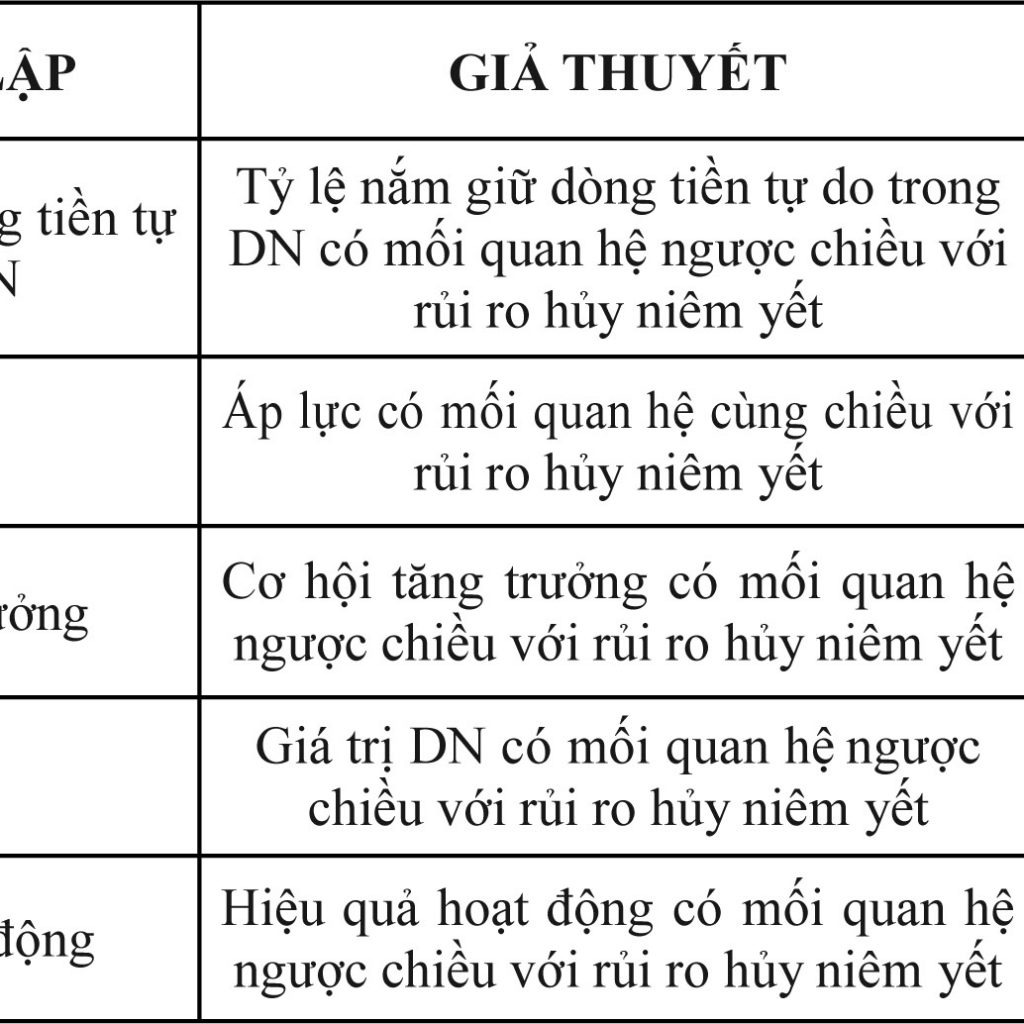

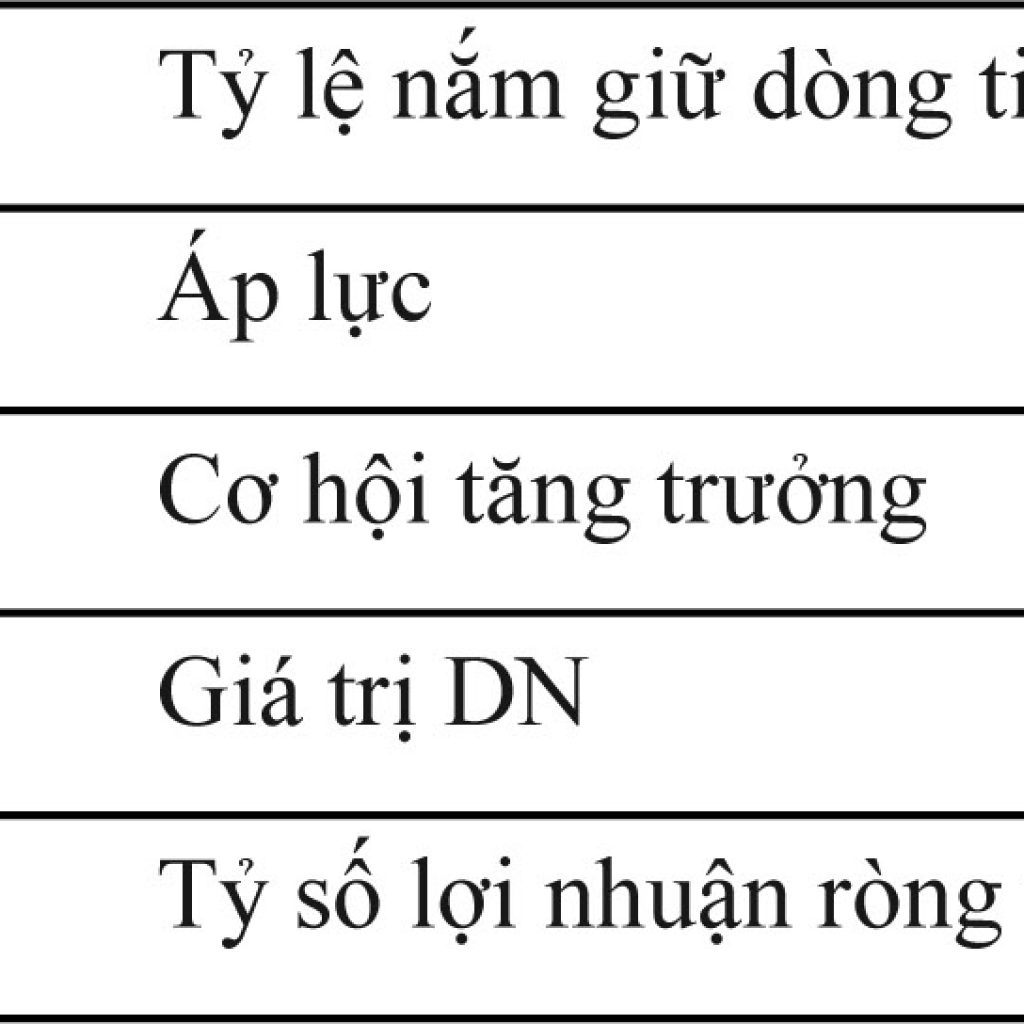

2.2. Xây dựng các giả thuyết nghiên cứu

Nghiên cứu trong quá khứ đã có các bằng chứng cho rằng, khi DN có tỷ lệ nắm giữ dòng tiền tự do thấp, có khả năng họ sẽ gặp khó khăn trong việc duy trì tài chính, có thể dẫn đến những tình huống như thiếu hụt thanh khoản và khả năng không thể đáp ứng nghĩa vụ tài chính. Điều này có thể dẫn đến quyết định hủy niêm yết, đặc biệt là khi DN không duy trì được dòng tiền tích cực trong thời gian dài.

Từ những phân tích trên, nghiên cứu đề xuất giả thuyết

H1: Tỷ lệ nắm giữ dòng tiền tự do trong DN, có ảnh hưởng ngược chiều đến việc quyết định hủy niêm yết của các DN trên sàn chứng khoán Việt Nam.

Từ các bằng chứng của các nghiên cứu trước đó chỉ ra rằng, các công ty thua lỗ đối mặt với áp lực lợi nhuận và tài chính, có thể cần phải đưa ra những quyết định khó khăn để phục hồi lợi nhuận. Áp lực này có thể thúc đẩy các biện pháp cắt giảm chi phí, giảm đầu tư, thậm chí là tham gia vào hành vi gian lận và trong một số trường hợp cực đoan, có thể dẫn đến hủy niêm yết để tránh thua lỗ thêm.

Từ các lập luận trên, nghiên cứu đề xuất giả thuyết

H2: Áp lực hủy niêm yết của DN có ảnh hưởng cùng chiều đến việc quyết định hủy niêm yết của các DN trên sàn chứng khoán Việt Nam.

Cơ hội tăng trưởng có thể giảm nguy cơ hủy niêm yết, bằng cách tăng vốn hóa thị trường và cải thiện tình hình tài chính của công ty. Công ty có chỉ số cơ hội tăng trưởng cao hơn, có thể cần nhiều vốn hơn, để tài trợ cho các hoạt động tăng trưởng và giảm nguy cơ hủy niêm yết.

Vì vậy, nghiên cứu đặt ra giả thuyết

H3: Cơ hội tăng trưởng của DN có ảnh hưởng ngược chiều đến việc quyết định hủy niêm yết của các DN trên sàn chứng khoán Việt Nam.

Giá cổ phiếu là một phản ánh giá trị DN trên thị trường của quyết định đầu tư, quản lý tài chính và tài sản. Mặt khác, nghiên cứu của Hongjin Zhu (2018) chỉ ra rằng, công ty trước khi hủy niêm yết thường trải qua sự suy giảm đáng kể về giá trị và hiệu quả tài chính. Tuy nhiên, hiệu quả sau hủy niêm yết phụ thuộc vào các hoạt động tái cấu trúc và cấp vốn. Các công ty thực hiện tái cấu trúc nợ, bán tài sản và huy động vốn cổ phần có khả năng phục hồi tốt hơn và khôi phục giá trị.

Do đó, nghiên cứu đề xuất giả thuyết

H4: Giá trị DN có ảnh hưởng ngược chiều đến việc quyết định hủy niêm yết của các DN trên sàn chứng khoán Việt Nam.

Nghiên cứu tiếp tục tập trung vào yếu tố ảnh hưởng đến quyết định hủy niêm yết của DN trên sàn chứng khoán Việt Nam, với nhóm yếu tố về hiệu quả hoạt động của DN được đo lường thông qua chỉ số ROA (Return on Assets – Tỷ suất lợi nhuận trên tổng tài sản). ROA là một chỉ số quan trọng để đánh giá mức độ hiệu quả của DN, biểu thị khả năng tạo lợi nhuận từ mỗi đồng tài sản đầu tư.

Theo Nguyễn Vĩnh Khương và Đinh Thị Thu Thảo (2016), việc so sánh ROA qua các năm giúp quản lý đánh giá hiệu suất toàn bộ DN. Nếu ROA thấp, điều này có thể tác động tiêu cực đến khả năng trả nợ và tăng nguy cơ phá sản, có thể dẫn đến quyết định hủy niêm yết. DN hoạt động kém hiệu quả, có khả năng bị hủy niêm yết cao hơn, do rủi ro phá sản hoặc tái cơ cấu.

Dựa trên những quan điểm này, nghiên cứu đề xuất giả thuyết

H5: Hiệu quả hoạt động của DN có ảnh hưởng ngược chiều đến việc quyết định hủy niêm yết của các DN trên sàn chứng khoán Việt Nam.

Bảng 1: Bảng tổng hợp dấu kỳ vọng của các biến độc lập

(Nguồn: tác giả tự tổng hợp)

- Phương pháp nghiên cứu

3.1. Lựa chọn mẫu nghiên cứu

Tổng cộng, nhóm tác giả đã thu thập dữ liệu từ 210 DN niêm yết và đã hủy niêm yết trên HNX và HOSE, trong giai đoạn từ năm 2013 đến 2021, tổng cộng có 1672 quan sát. Để phân tích rủi ro hủy niêm yết, nhóm tác giả đã sử dụng mô hình hồi quy Logistic nhị phân, một phương pháp phổ biến trong nghiên cứu để ước lượng xác suất của một sự kiện xảy ra.

3.2. Mô hình nghiên cứu

Phương trình nghiên cứu được xây dựng dựa trên các cơ sở những lý thuyết, căn cứ và lập luận từ các công trình nghiên cứu có liên quan. Đồng thời, nghiên cứu cũng xem xét tác động của tỷ lệ nắm giữ dòng tiền tự do trong DN, áp lực và cơ hội tăng trưởng, giá trị DN và hiệu quả hoạt động.

Phương trình nghiên cứu được thiết lập, như sau:

CONTROL = β0 + β1 CF+ β2 PRE + β3 GROWTH + β4 MK +β5 ROA + β6 SZ + β7 AUD + β8 LEV + ui

Trong đó:

Biến phụ thuộc: Biến giả “1” và “0” được tạo ra, nhằm phân loại các công ty bị hủy niêm yết và công ty niêm yết.

Các biến độc lập, bao gồm:

Bảng 2: Các biến độc lập của bài nghiên cứu

(Nguồn: tác giả tự tổng hợp)

Ngoài ra, để phân tích kỹ hơn các nhân tố ảnh hưởng đến rủi ro hủy niêm yết, nhóm tác giả đã chọn thêm một số biến kiểm soát. Các biến kiểm soát, bao gồm:

Bảng 3: Các biến kiểm soát của bài nghiên cứu

(Nguồn: tác giả tự tổng hợp)

- Kết quả nghiên cứu

Bảng 4: Bảng kết quả phân tích thống kê mô tả

(Nguồn: kết quả phân tích từ mẫu nghiên cứu)

Từ Bảng 4 ta nhận thấy, giá trị trung bình của tỷ lệ nắm giữ dòng tiền tự do trong DN là 0.09, với biên độ biến động lớn, từ 3.48 đến -7.85. Các DN trong nghiên cứu đều có mức quan tâm đáng kể đến tỷ lệ nắm giữ dòng tiền. Chỉ số áp lực hủy niêm yết có giá trị trung bình là 0.24, với giá trị cao nhất là 1 và thấp nhất là 0. Các DN thường chịu áp lực hủy niêm yết ở mức trung bình, đặc biệt từ kết quả kinh doanh thua lỗ trong 02 năm liên tiếp trước khi bị hủy niêm yết. Chỉ số cơ hội tăng trưởng có giá trị trung bình là 0.174, với biên độ biến động lớn từ -217.13 đến 381.12. Có sự biến động rất lớn trong tốc độ tăng trưởng doanh thu, đặc biệt là đối với DN đã hủy niêm yết. Chỉ số giá trị DN có giá trị trung bình là 14.15, với giá trị dao động từ 0 đến 23.9, biên độ giao động của chỉ số này cũng đáng kể. Chỉ số hiệu quả hoạt động có giá trị trung bình là 0.089, với giá trị lớn nhất là 5.91 và nhỏ nhất là -24.20. Biên độ biến động lớn, chỉ ra tầm quan trọng của việc đánh giá chính xác ảnh hưởng của chỉ số tài chính đến rủi ro niêm yết.

Ba chỉ số còn lại là quy mô, ý kiến kiểm toán và đòn bẩy tài chính có giá trị trung bình lần lượt là 19.48, 0.8 và 2.598, với biên độ giao động đáng kể trong quá trình nghiên cứu (Xem bảng 5).

Bảng 5: Ma trận tương quan

(Nguồn: kết quả từ phân tích dữ liệu)

Hình vẽ thể hiện mối tương quan giữa các biến độc lập và chúng cho thấy, mối tương quan chung quanh mức thấp. Theo Gujarati (2004), hệ số tương quan trên 0.80 được coi là quá mức và yêu cầu biện pháp để khắc phục. Trong bảng dữ liệu này, tất cả các hệ số tương quan giữa các biến độc lập đều dưới 0.80. Mặc dù, cặp hệ số tương quan của AUD và SZ cao nhất với 0.35, nhỏ hơn ngưỡng 0.8. Điều này cho thấy, không có khả năng xảy ra đa cộng tuyến, điều này cũng được xác nhận bằng kiểm tra VIF (Xem bảng 6).

Bảng 6: Kiểm định đa cộng tuyến

(Nguồn: kết quả từ phân tích dữ liệu)

Theo Freund, Wilson & Sa (2006), chỉ số VIF của các biến < 10 thì mô hình không xuất hiện hiện tượng đa cộng tuyến. Kết quả từ bảng kiểm định hiện tượng đa cộng tuyến ta thấy, hệ số VIF lớn nhất bằng 1.33 ( < 10 ) nên mô hình nghiên cứu không mắc khuyết tật đa cộng tuyến.

Sử dụng phần mềm định lượng Stata để hồi quy bộ dữ liệu với biến phụ thuộc, là biến nhị phân có giá trị “1” cho DN hủy niêm yết và giá trị “0” cho DN niêm yết. Kết hợp với việc phân tích 10 biến độc lập, nhóm tác giả đã đưa ra kết quả hồi quy như bảng 7.

Bảng 7: Kết quả hồi quy mô hình Logit

(Nguồn: kết quả phân tích dữ liệu)

Từ bảng kết quả hồi quy, nhóm tác giả đã xác định mức ý nghĩa thống kê của các yếu tố đối với hiện tượng hủy niêm yết và kết quả cho thấy, có sự khác biệt đáng kể. Ở mức ý nghĩa 1% và 5%, có một biến có ý nghĩa thống kê là 5% và bốn biến có ý nghĩa thống kê ở mức 01%.

Chỉ số tỷ lệ nắm giữ dòng tiền tự do trong DN (CF) không có ý nghĩa thống kê (P-value = 0.348 > 0.05). Vì vậy, bác bỏ giả thuyết (H1) của nghiên cứu.

Biến áp lực hủy niêm yết (PRE) có ý nghĩa thống kê ở mức 01% (P-value = 0.0000) và quan hệ cùng chiều với biến phụ thuộc CONTROL. Điều này ủng hộ giả thuyết (H2).

Biến cơ hội tăng trưởng (GROWTH) không có ý nghĩa thống kê (P-value = 0.201 > 0.05). Do đó, không chấp nhận giả thuyết (H3).

Về biến giá trị của DN (MK), mặc dù có ý nghĩa thống kê ở mức 01% (P-value = 0.0000), nhưng quan hệ của nó với biến phụ thuộc CONTROL đi ngược lại với giả thuyết (H4) của nghiên cứu này và Iftekhar Hasan & Maya Waisman (2012).

Chỉ số hiệu quả hoạt động đo lường bằng ROA có ý nghĩa thống kê ở mức 01% (P-value = 0.000) và quan hệ ngược chiều với biến phụ thuộc CONTROL. Điều này ủng hộ giả thuyết (H5) về việc các DN hoạt động kém hiệu quả có khả năng cao bị hủy niêm yết.

Cả hai biến SZ và AUD đều có ý nghĩa thống kê, với SZ ở mức 5% (P-value = 0.014) và AUD ở mức 01% (P-value = 0.000) và cả hai đều có quan hệ ngược chiều với biến phụ thuộc CONTROL. Điều này thể hiện rằng, quy mô lớn và báo cáo tài chính được kiểm toán bởi các công ty kiểm toán lớn sẽ giảm khả năng bị hủy niêm yết.

- Kết luận

Bài nghiên cứu tập trung vào các nhân tố tác động đến hiện tượng hủy niêm yết thông qua chứng cứ thực nghiệm từ các công ty niêm yết trên sàn chứng khoán Việt Nam, sử dụng dữ liệu từ các DN niêm yết và đã hủy niêm yết trong giai đoạn 2013 – 2021 trên sàn HNX và HOSE. Kết quả chỉ ra rằng, áp lực hủy niêm yết (PRE) và giá trị của DN (MK) đều có ý nghĩa thống kê và quan hệ cùng chiều với rủi ro hủy niêm yết – biến phụ thuộc (CONTROL). Tỷ suất sinh lời trên Tổng tài sản (ROA), Quy mô DN (SZ), Ý kiến kiểm toán (AUD) cũng có ý nghĩa thống kê và quan hệ ngược chiều với rủi ro hủy niêm yết. Còn lại, các biến CF, GROWTH, LEV được cho là không có ý nghĩa thống kê.

Mặc dù, có một số hạn chế về mẫu nghiên cứu và phạm vi thông tin đánh giá, nhóm nghiên cứu đề xuất mở rộng mẫu và nghiên cứu các thông tin phi tài chính để hiểu rõ hơn về quá trình hủy niêm yết trong bối cảnh thị trường cận biên như Việt Nam, đối với các nghiên cứu trong tương lai./.

Tài liệu tham khảo

Phùng Anh Thư và Nguyễn Vĩnh Khương. (2017). “Khả năng vi phạm giả định hoạt động liên tục của các công ty niêm yết trên thị trường chứng khoán Việt Nam.” Journal of Science and Technology-IUH 29.05.

Đinh Thị Thu Thảo và Nguyễn Vĩnh Khương. (2016). “Tác động của hành vi điều chỉnh thu nhập đến khả năng hoạt động liên tục trong kế toán: Nghiên cứu thực nghiệm cho các DN niêm yết tại Việt Nam”.

Võ Văn Nhị và Trang HC. (2019). “Hành vi điều chỉnh lợi nhuận và nguy cơ phá sản của các công ty niêm yết trên HOSE. Tạp chí Phát triển kinh tế: 48-57.

Võ Xuân Vinh & Đoàn Thị Lệ Chi. (2014). “Dòng tiền tự do và hiệu quả hoạt động của các DN Việt Nam” Tạp chí Phát triển kinh tế 280, 61-7.

Ngô Thị Khánh Linh. (2020). Tác động của quyền sở hữu tới hành vi điều chỉnh lợi nhuận của nhà quản lý.

Tạp chí Công thương: DN lên sàn chứng khoán: Những cái được và mất (11/07/2023)

Hu, G., Lin, J. C., Wong, O., & Yu, M. (2019). Why have many US-listed Chinese firms announced delisting recently?. Global Finance Journal, 41, 13-31.

BORTOLON, Patricia Maria; SILVA JUNIOR, Annor da. Determining factors for delisting of companies listed on BM&FBOVESPA. Revista Contabilidade & Finanças, 2015, 26: 140-153.

ZHOU, Fangzhao, et al., Delisting pressure, executive compensation, and corporate fraud: Evidence from China. Pacific-Basin Finance Journal, 2018, 48: 17-34.

Makrominas, Michalis, and Yiannis Yiannoulis. “IPO determinants of delisting risk: Lessons from the Athens Stock Exchange.” Accounting forum. Vol. 45. No.3. Routledge, 2021.

Hongjin Zhu, Nan Jia và Fenghua Wen. (2018). “The Effects of Delisting on Firm Value and Performance: Evidence from a Natural Experiment in China”.

Vikas Agarwal, Naveen Daniel, and Narayanan Jayaraman. (2013). “The Effect of Investment Opportunities on the Delisting Risk of Small Firms”.

Yan Zhang and Yonghong Jia. (2014). “The Effect of Big 4 Auditors on the Likelihood of Delisting and SEC Enforcement Actions”.

Yanming Wang and Yue Yu. (2019). “The Role of Cash Holdings in Mitigating Financial Distress and Delisting Risk: Evidence from China”.

Jumpei Baba and Tomoyasu Yamaguchi. (2018). “The Impact of Cash Holdings on Firm Value and Delisting Risk: Evidence from Japan”.

Patricia Maria Bortolon, nnor da Silva Junior. (2014). Determining Factors for Delisting of Companies Listed on BM&FBOVESPA”.

Izumi Yokoyama and Masaru Konishi. (2013): The role of losses in the delisting of firms from the Tokyo Stock Exchange.