PGS. TS. Phạm Quang Huy * – CN. Đặng Vinh Quang*

(*Đại học Kinh tế Thành phố Hồ Chí Minh).

Nhận: 21/10/2023

Biên tập: 22/10/2023

Duyệt bài: 22/11/2023

Tóm tắt

Cải thiện hiệu quả kinh doanh, gia tăng lợi nhuận và tạo sự ổn định tài chính, được xem là những mục tiêu khá cơ bản mà mọi doanh nghiệp (DN) đều mong đợi đạt được. Để có được những điều này thì hoạt động kinh doanh của các tổ chức phải được bảo đảm, công tác kiểm soát chặt chẽ và thực hiện tốt các nghĩa vụ với Nhà nước. Cần khẳng định rằng, việc quản lý rủi ro thuế một cách chặt chẽ sẽ giúp cho các công ty duy trì uy tín và tin tưởng của khách hàng và đối tác kinh doanh, cũng như cơ quan quản lý thuế. Điều này có thể tạo ra lợi thế cạnh tranh, giúp thu hút thêm đối tác và khách hàng mới. Trong các bài nghiên cứu thì chủ đề kiểm soát nội bộ (KSNB) gắn kết với quản lý thuế vẫn còn khá hạn chế. Bằng phương pháp tổng hợp các công bố, mục tiêu chính của bài viết này là cung cấp khung lý luận do COSO ban hành về KSNB trong quan hệ với khía cạnh thuế và mối quan hệ với hai lý thuyết nền sử dụng chính cho những công bố đó.

Từ khóa: khía cạnh thuế, kiểm soát nội bộ, quản lý rủi ro thuế, doanh nghiệp, lý thuyết nền.

Abstract

Enhancing business performance, increasing profits and creating financial stability are considered quite basic goals that every enterprise would like to achieve. To obtain these things, the business activities of organizations must be guaranteed, strictly controlled and fulfill obligations to the state. It should be affirmed that strict tax risk management will assist companies maintain the reputation and trust of customers, business partners as well as tax authorities. This could create a competitive advantage and help attract new partners and customers. In research articles, the topic of internal control associated with tax management is still quite limited. By synthesizing publications, the main goal of this article is to provide a theoretical framework issued by COSO on internal control in relation to tax aspects and the relationship with two main background theories that used for those publications.

Keywords: tax aspect, internal control, tax risk management, enterprises, background theory.

JEL Classifications: M10, M20, M21.

DOI: https://doi.org/10.59006/vnfa-jaa.11202311

- Giới thiệu

Trong bối cảnh kinh tế biến đổi bất định và không thể lường trước được như hiện nay, việc quản lý rủi ro trong khía cạnh về thuế ngày càng trở thành một trong số các yếu tố then chốt giúp DN vững vàng trước những biến động của thị trường. Thị trường càng biến động thì yêu cầu DN càng phải đổi mới, bằng cách tung ra những sản phẩm hàng hóa dịch vụ mới và ra nhập thị trường mới, kể cả trong nước và ngoài nước, cũng như liên kết với các đối tác mới. Những sự thay đổi này, ngoài việc mang lại những lợi ích kinh tế còn ẩn chứa những rủi ro thuế mới cho DN.

Ngoài ra, các công ty đã và đang gặp phải nhiều thách thức về thuế, đặc biệt là trong bối cảnh sự biến đổi liên tục của môi trường thuế, tại Việt Nam và trên toàn thế giới. Sự phức tạp và thay đổi của hệ thống thuế đã đặt ra một loạt các rủi ro tiềm ẩn, mà công ty cần phải đối mặt và quản lý một cách chặt chẽ. Chính vì vậy, việc nghiên cứu cách nâng cao tính hữu hiệu của KSNB về quản lý rủi ro thuế tại đây không chỉ giúp cho các DN hoạt động hiệu quả hơn mà còn mang tính ứng dụng cao trên thực tiễn. Nghiên cứu này, cũng giúp tổng hợp và phát triển các phương pháp, kỹ thuật quản lý rủi ro thuế hiệu quả. Bài viết cũng hỗ trợ cho các đồng nghiệp hoạt động trong ngành kế toán, đặc biệt là kế toán thuế; hoặc phụ trách quản lý về việc tuân thủ thuế; hoặc hoạch định thuế của công ty, cũng có thể tham khảo để rút kinh nghiệm cho bản thân để áp dụng cho đơn vị mình đang công tác.

- Phương pháp nghiên cứu

Phương pháp được xem là công cụ hỗ trợ trong quá trình nghiên cứu của các nhà khoa học. Với chủ đề về KSNB có thể thấy rằng, nó gắn liền trong mọi hoạt động, mọi bộ phận và mọi cá nhân trong một tổ chức. Bài viết này chủ yếu sử dụng phương pháp nghiên cứu lý thuyết, nó thường bắt đầu từ phân tích các tài liệu để tìm ra cấu trúc, các xu hướng phát triển của lý thuyết để tổng hợp rút ra những nội dung phổ biến. Việc phân tích lý thuyết trong bài này, sẽ tiến hành phân tích nội dung, phân tích chủ đề và phân tích kết quả có được từ các bài đã công bố, rà soát tổng quan nghiên cứu và xác định bộ lý thuyết nền, làm cơ sở nền tảng để tạo ra sự gắn kết.

- Lý thuyết về KSNB về quản lý rủi ro thuế

3.1. KSNB và các đặc tính

KSNB là một quá trình chịu sự chi phối và kiểm soát bởi toàn bộ thành viên của hội đồng quản trị các DN, nhà quản lý và các nhân viên của đơn vị, nó được thiết lập nhằm cung cấp một mức bảo đảm hợp lý để có thể đạt được các mục tiêu về hoạt động, báo cáo và tuân thủ.

Đặc tính của KSNB thể hiện qua 5 điểm sau:

Trùng khớp với hoàn thành mục tiêu: các mục tiêu có thể đơn lẻ hoặc nhiều mục tiêu trùng nhau; như việc “lập báo cáo tài chính quý trong vòng 10 ngày sau khi kết thúc quý” có thể vừa phục vụ mục tiêu hoạt động (Operation objective) và có thể thỏa mãn tính tuân thủ (Compliance objective).

KSNB là quá trình (process): bao gồm những tác vụ và hoạt động đang tiếp diễn và hiện diện trong hoạt động của DN.

Bị chi phối bởi (effected by) con người: do đó, nó không chỉ là những chính sách và hướng dẫn về thủ tục, hệ thống và biểu mẫu, mà còn bao gồm con người và cách mà hành động của con người ở tất cả các cấp độ của tổ chức, dẫn đến những tác động vào KSNB.

Phải có thể cung cấp sự đảm bảo hợp lý: nhưng không nhất thiết phải đảm bảo tuyệt đối cho những nhà quản lý cấp cao và hội đồng quản trị.

Tương thích với cơ chế của đơn vị: có sự linh hoạt trong việc áp dụng cho toàn DN hoặc một bộ phận, phòng ban và chu trình kinh doanh,…

3.2. Khung COSO về KSNB quản lý rủi ro thuế

3.2.1. Khái niệm và phân loại

KSNB về quản lý rủi ro thuế là toàn bộ những thực hành của DN nhằm xác định và đánh giá, giảm thiểu, giám sát và kiểm soát rủi ro thuế DN, nhằm xây dựng môi trường thông tin nội bộ có ích. Các hoạt động quản lý rủi ro thuế sẽ được thiết kế đặc thù theo từng DN, tuy nhiên có thể phân loại các hoạt động này thành 5 bước:

– Bước 1, nhận diện rủi ro: hoạt động đầu tiên và rất quan trọng là nhận diện được những rủi ro thuế tiềm tàng bao gồm dự đoán về những thay đổi trong các quy định pháp luật, chủ yếu nhằm vào rủi ro tài chính, rủi ro pháp lý và rủi ro danh tiếng, dự đoán những vấn đề phát sinh liên quan đến thuế trong các đơn vị kinh doanh trong DN và các hoạt động quy hoạch về thuế. DN cũng nên nhận thức tầm quan trọng, phải xây dựng bộ phận thuế như một phòng ban riêng biệt.

– Bước 2, đánh giá tác động rủi ro thuế: cân nhắc rủi ro thuế như là chi phí so với lợi ích của hoạch định thuế và báo cáo đánh giá lượng hóa rủi ro.

– Bước 3, quản lý và giảm nhẹ tác động rủi ro thuế: hạch toán dự phòng trên bảng cân đối kế toán, chuyển giao rủi ro; tham vấn tư vấn bên ngoài; phân công người phụ trách theo sắc thuế cụ thể, phân công rõ vai trò và trách nhiệm cho cá nhân quản lý; huấn luyện nội bộ toàn công ty để tăng cường nhận thức về thuế và trao đổi giao tiếp mang tính phòng tránh với bên ngoài.

– Bước 4, giám sát và kiểm soát tính hiệu quả của quản lý rủi ro thuế: chuẩn hóa hồ sơ biểu mẫu và minh họa quy trình, đặc biệt có thể sử dụng bảng đồ nhiệt rủi ro; xây dựng một cách có hệ thống nhóm chỉ thị về thuế cho những rủi ro về tuân thủ.

– Bước 5, gắn kết với hệ thống thông tin nội bộ hữu ích: nhiệm vụ quan trọng là phải kết nối tất cả các đơn vị kinh doanh và thiết lập kênh báo cáo rủi ro thuế, giữa bộ phận thuế và CFO.

Theo (Brühne and Schanz, 2022), các khái niệm và định nghĩa trên có mối quan hệ như Hình 1.

Hình 1: Sơ đồ mối quan hệ các khái niệm KSNB về quản lý rủi ro thuế

(Nguồn: Brühne and Schanz, 2022)

3.2.2. Khuôn khổ KSNB trong quản lý rủi ro về phương diện thuế

Trong những năm 2011 – 2013, COSO đã tiến hành chỉnh sửa lớn, cập nhật và cho ra đời Khuôn khổ KSNB tương thích 2013. Khuôn khổ phiên bản 2013 đã được sử dụng rộng rãi, đáp ứng được yêu cầu của Đạo luật SOX trong việc báo cáo về hệ thống KSNB. Một sự hiệu chỉnh quan trọng trong khuôn khổ 2013, đó là lược bỏ từ “tài chính” trong mục tiêu “lập báo cáo tài chính”, được thể hiện ở mặt trên của khối rubic phiên bản 2.0 như công bố, để mở rộng phạm vi áp dụng cho tất cả các loại báo cáo, bao gồm cả báo cáo nội bộ và báo cáo bên ngoài, báo cáo tài chính và cả phi tài chính. Giải thích cho sự hiệu chỉnh này, đó là sự xuất hiện và quan tâm công chúng, Chính phủ về báo cáo theo quy định, báo cáo trách nhiệm xã hội (CSR), quyền công dân DN (corporate citizenship), báo cáo phát triển bền vững và gần đây nhất là Báo cáo môi trường, xã hội, quản trị (ESG). Khuôn khổ 2013 đã tích hợp cách tiếp cận theo rủi ro để thiết kế, đánh giá và báo cáo những thủ tục kiểm soát.

Hình 2: Lưu đồ xây dựng khuôn khổ KSNB theo cách tiếp cận rủi ro

(Nguồn: COSO, 2023 và Wang, 2023)

Lấy ý tưởng Khuôn khổ KSNB của COSO 1992, thì nghiên cứu của Công ty TNHH PWC (2004), một trong những nghiên cứu đầu tiên về lĩnh vực quản lý rủi ro thuế đã đề xuất khuôn khổ KSNB về quản lý rủi ro thuế như Hình 3.

Hình 3: Khuôn khổ KSNB về quản lý rủi ro thuế PWC

(Nguồn: PWC, 2004)

Trong đó, họ đã quy đổi 03 mục tiêu KSNB chung của DN ở mặt trên khối rubik thành các mục tiêu về thuế hay là các loại rủi ro thuế: đảm bảo hữu hiệu, hiệu quả của hoạt động vận hành (Operations), để quản lý rủi ro thuế theo giao dịch và rủi ro thuế do vận hành; báo cáo tài chính đáng tin cậy (Financial reporting) để quản lý rủi ro kế toán thuế; tuân thủ luật lệ, quy định (Compliance) để quản lý rủi ro thuế về tuân thủ. Ở mặt bên của khối rubik, đối với chiều sâu của DN, PWC (2004), đã quy đổi các đơn vị từ cấp toàn DN, phòng ban chức năng,… thành các sắc thuế cụ thể, như: thuế nhà thầu, thuế thu nhập cá nhân, thuế giá trị gia tăng, thuế thu nhập DN,… Và cuối cùng, ở mặt trước, 5 thành phần của hệ thống kiểm soát nội quản lý rủi ro về thuế được giữ nguyên:

– Môi trường kiểm soát về thuế: thể hiện thái độ, văn hóa của hội đồng quản trị và nhà quản lý đối với rủi ro thuế, chiến lược và mục tiêu tổng quát đối với xử lý rủi ro thuế.

– Đánh giá rủi ro thuế: đó là sự nhận diện và đáp trả của tổ chức cho những loại rủi ro thuế khác nhau. Việc này bao gồm các thủ tục và chu trình để nhận diện, đánh giá, quản lý và giảm thiểu tác động trong mục tiêu tổng thể của DN.

– Các hoạt động kiểm soát về thuế: thủ tục và chu trình chi tiết được thiết kế và thiết lập để quản lý rủi ro thuế đã được nhận diện, giúp đạt được các mục tiêu quản lý thuế.

– Thông tin và truyền thông về thuế: cần thiết để đảm bảo mục tiêu liên quan đến các rủi ro thuế được ghi nhận bằng văn bản và truyền thông đến những cá nhân có liên quan. Các chính sách và thủ tục về việc nhận diện, lượng hóa rủi ro thuế cũng phải được ghi nhận bằng văn bản. Nó cũng bao gồm kết quả giám sát các thủ tục kiểm soát được ghi nhận bằng văn bản, báo cáo cho những cá nhân hữu trách, để cải thiện hoặc thiết lập các thủ tục kiểm soát mới.

– Giám sát về thuế: đó là các thủ tục thiết lập sẵn để soát xét tính hữu hiệu và hiệu quả các thủ tục kiểm soát, đối với rủi ro thuế và cho phép kết luận về tính hiệu quả của các kiểm soát trên các rủi ro thuế. Việc giám sát cũng phải chỉ ra các thủ tục kiểm soát nào không hiệu quả và mục tiêu nào của DN không thể đạt được.

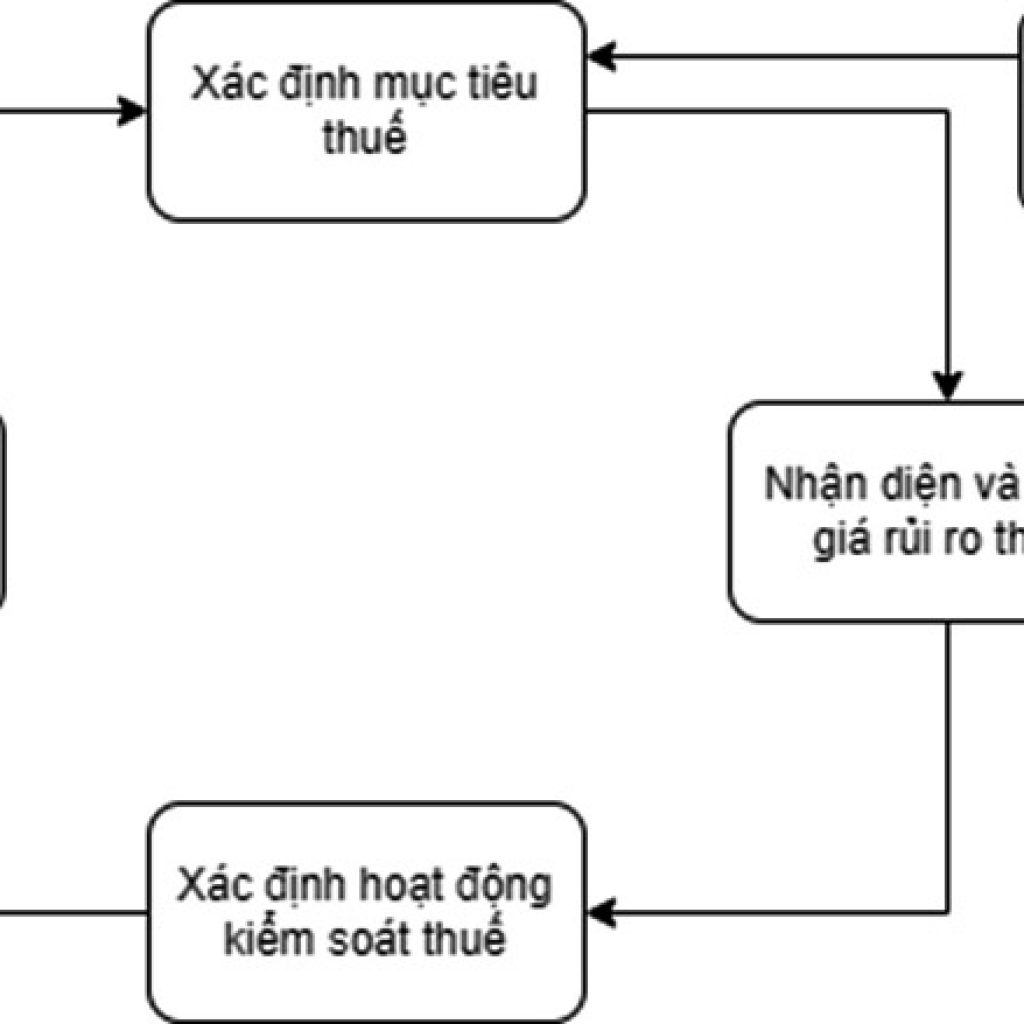

Vì đã có đủ các thành phần kiểm soát, chúng ta cũng có thể vận dụng lưu đồ trong khuôn khổ kiểm soát tại Hình 3, để phục vụ cho quản lý rủi ro thuế, tại Hình 4, như sau:

Hình 4: Lưu đồ khuôn khổ KSNB về quản lý rủi ro thuế

(Nguồn: tác giả tổng hợp)

Như vậy có thể thấy, KSNB về quản lý rủi ro thuế là một bộ phận của KSNB của DN với đầy đủ 5 thành phần trong hệ thống kiểm soát COSO: môi trường kiểm soát, đánh giá rủi ro, các hoạt động kiểm soát, thông tin truyền thông và cuối cùng là các hoạt động giám sát. Giữa muôn vàn rủi ro mà DN phải quản lý để đảm bảo mục tiêu chiến lược của mình, thì thuế đã và đang là một rủi ro hết sức trọng yếu cần phải tách ra quản lý riêng.

- Khung lý thuyết nền vận dụng trong nghiên cứu về KSNB quản lý rủi ro thuế

4.1. Lý thuyết hữu ích kỳ vọng

Lý thuyết này có tên tiếng Anh là Expected Utility Theory (EUT), do John Von Neumann và Oskar Morgenstern đề xuất vào năm 1947, mô tả những quyết định hợp lý được đưa ra khi gặp những tình huống không chắc chắn. Nội dung của lý thuyết EUT cho rằng, con người nên chọn hành động hoặc sự kiện mà nó sẽ mang lại hữu ích kỳ vọng tối đa. Yếu tố “hữu ích kỳ vọng” là một thuật ngữ kinh tế, để chỉ chung những lợi ích mà một tổ chức hoặc nền kinh tế kỳ vọng sẽ đạt được trong bất kỳ trường hợp nào. Hữu ích kỳ vọng được tính, bằng cách lấy bình quân gia quyền của tất cả các kết quả có thể xảy ra trong những trường hợp nhất định. Trọng số gia quyền là khả năng hoặc xác suất xảy ra của từng kết quả dự kiến xảy ra. Lý thuyết chỉ ra rằng, giá trị bình quân gia quyền của tất cả những khả năng xảy ra các mức lợi ích sẽ thể hiện tốt nhất lợi ích tại bất cứ thời điểm nào.

Lý thuyết EUT này đã được ứng dụng trong các chủ đề chuyên môn thuộc lĩnh vực tài chính hành vi, như một công cụ để phân tích tình huống một cá nhân hoặc tổ chức phải đưa ra quyết định mà không chắc chắn được kết quả nào sẽ xảy ra. Người đó nên chọn hành động sẽ mang lại hữu ích kỳ vọng lớn nhất. Tuy nhiên, lý thuyết này mang tính chuẩn tắc, hướng đến sự lựa chọn hợp lý, nhưng không giải thích được những lựa chọn thực tế không hợp lý (kỳ vọng hữu ích không phải lớn nhất) do phụ thuộc những yếu tố khác phi tài chính như khẩu vị rủi ro, văn hóa, đạo đức…

Ứng dụng EUT vào bài viết này chính là khi chúng ta xem xét rủi ro thuế, bên cạnh giá trị tuyệt đối của tổn thất hoặc lợi ích thuế, cần phải xem xét khả năng, xác suất xảy ra rủi ro để lựa chọn hành động hợp lý để xử lý từng rủi ro cụ thể. Khắc phục hạn chế lý thuyết này trong 02 phương diện, như sau: về khẩu vị rủi ro, là cần phải xem xét khẩu vị rủi ro của người ra quyết định để đề xuất biện pháp phù hợp; về các yếu tố phi tài chính, thì chuyện rủi ro thuế không chỉ bao gồm rủi ro về tài chính mà còn nhiều dạng rủi ro khác cũng phải cân nhắc, xét đoán, như rủi ro hình ảnh công ty, rủi ro pháp lý người đứng đầu,…

4.2. Lý thuyết về giá trị khoản đầu tư

Lý thuyết về giá trị khoản đầu tư (Theory of Investment Value) được Williams (1938) đề xuất. Theo đó, giá trị thời gian của tiền tệ phải được tính đến lợi suất phi rủi ro, bằng cách so sánh lợi nhuận từ khoản đầu tư đó với lợi suất phi rủi ro để xác định giá trị của khoản đầu tư đó. Một nhà đầu tư khi đầu tư nhà xưởng, không nên chỉ nhìn vào dòng tiền được tạo ra từ thương vụ đầu tư đó mà còn phải so sánh với lợi ích nếu đầu tư vào trái phiếu chính phủ không có rủi ro.

Black et al. (1972) sau đó đề xuất bổ sung Mô hình tính giá tài sản vốn (CAPM), sử dụng lợi suất chiết khấu bao gồm luôn lợi suất phi rủi ro và phần bù đắp cho rủi ro hiện hữu; và khi xuất hiện những điều không chắc chắn về khả năng xảy ra của tình trạng thuế, thì phải tính đến cơ hội mà mỗi kịch bản (Scenario) có thể xảy ra.

- Kết luận

Hầu hết, các DN hiện nay đều mong đợi nâng cao tính hữu hiệu của hệ thống KSNB trong khâu quản trị rủi ro thuế, vì nó gắn liền với công tác tài chính – kế toán. Theo đó, ban lãnh đạo các DN đều cần có khuôn khổ KSNB tương thích với tất cả bộ phận liên quan, được giám sát theo thời gian thực, từng chi tiết và hành vi sẽ được cải thiện liên tục, các kiểm soát được hỗ trợ bởi sự tự động hóa và các công cụ cho phép DN có thể thay đổi những hoạt động kiểm soát một cách nhanh chóng nếu cần thiết. Chính vì điều này, nên nghiên cứu chủ đề KSNB trong khía cạnh thuế DN là vô cùng quan trọng và nhiều thú vị trong việc triển khai những chủ đề tiếp theo.

Tài liệu tham khảo

Blaufus, K., Reinneke, J. & Trenn, I (2022). Perceived tax audit aggressiveness, tax control frameworks and tax planning: an empirical analysis. Journal of Business Economics, 1-49.

Brühne, A. I. & Schanz, D (2022). Defining and Managing Corporate Tax Risk: Perceptions of Tax Risk Experts. Contemporary Accounting Research, 39, 2861-2902.

Chyz, J. A., Gal-or, R., Naiker, V. & Sharma, D. S (2021). The Association between Auditor Provided Tax Planning and Tax Compliance Services and Tax Avoidance and Tax Risk. Journal of the American Taxation Association, 43, 7-36.

COSO (2013). COSO Internal Control – Integrated Framework. In: COMMISSION, C. O. S. O. O. T. T. (ed.). American: American Institute of Certified Public Accountants.

COSO (2017). COSO Enterprise Risk Management – Integrating with Strategy and Performance.

Neuman, S. S., Omer, T. C. & Schmidt, A. P (2020). Assessing Tax Risk: Practitioner Perspectives. Contemporary Accounting Research, 37, 1788-1827.

Rego, S. O. & Wilson, R (2012). Equity risk incentives and corporate tax aggressiveness. Journal of Accounting Research, 50, 775-810.